どうか、諦めないでください。

一度審査に落ちても、マイホームの夢は終わりではありません。むしろ、それは「あなたの最初の戦略が間違っていた」というシグナルに過ぎません。2025年現在、AI審査の導入などで審査は高速化していますが、その分、適切な戦略を立て直せば、通る道は必ず見つかります。

本記事では、単なる対策の羅列ではなく、審査に落ちた「原因」を特定し、次に取るべき「正しい戦略」と「最強のツール」を徹底的に解説します。この記事を読めば、あなたが次に取るべき行動が明確になります。

ステップ1:【最重要】なぜ落ちた?まずは7つの原因を自己診断

戦略を立て直すには、まず「なぜ落ちたか」を冷静に分析する必要があります。銀行は詳細な理由を教えてくれませんが、原因はほぼ以下の7つに集約されます。あなたがどれに当てはまるか、正直にチェックしてみてください。

| 審査落ちの主な原因 | チェック項目 |

|---|---|

| 1. 返済負担率が高すぎる | 年収に対する年間返済額の割合が25~35%を超えていた(※最も多い理由) |

| 2. 信用情報に傷がある | 過去にクレカや携帯料金の延滞(61日以上)がある。5年以内に債務整理をした。 |

| 3. 勤続年数・収入の安定性 | 転職したばかり(勤続1年未満)。個人事業主やフリーランスで収入が不安定。 |

| 4. 健康状態(団信) | 持病や既往歴があり、団体信用生命保険(団信)の審査に通らなかった。 |

| 5. 物件の担保評価が低い | 物件が古い(旧耐震)、違法建築、再建築不可などで、担保価値が低いと判断された。 |

| 6. 年齢(完済時年齢) | 完済時の年齢が80歳を超えてしまう(例:50歳で35年ローン)。 |

| 7. 他のローンの借入額 | 車のローン、カードローン、教育ローン等が残っており、合算すると返済負担率オーバー。 |

ステップ2:審査落ちした人の9割が陥る「致命的なワナ」

原因を分析したら、次が最も重要です。審査に落ちて動揺している人が、ほぼ確実にやってしまう「最悪の行動」があります。それは…

致命的なワナ:「焦って、手当たり次第に他の銀行に申し込む」

「A銀行がダメならB銀行だ!」「ネット銀行なら通るかも!」と、やみくもに審査申込を繰り返す(=うち破た申込み)ことです。

これは絶対にやめてください。金融機関は信用情報機関を通じて「この人は短期間に何社も申込みをしている」という事実を把握します。「よほどお金に困っているか、他社で断られ続けている人だ」と判断され、本来なら通るはずの審査まで落ちてしまう「申込みブラック」という最悪の状態に陥ります。

あなたの夢を叶えるために必要なのは、無計画な「数打ちゃ当たる」ではありません。次の申込みを「最後の一発」で仕留めるための、クレバーな「戦略」です。

戦略①【個人属性・金利で落ちた方へ】AIで「通る銀行」だけを見つける

審査落ちの原因が「1. 返済負担率」「3. 勤続年数」「6. 年齢」「7. 他のローン」など、あなた個人の属性(スペック)にある場合。

それは、あなたが「悪い」のではなく、「あなたの属性」と「銀行の審査基準」がミスマッチだっただけです。

A銀行は勤続3年必須でも、B銀行は1年でOK。C銀行は返済比率30%まで厳守でも、D銀行は他の要素次第で35%まで見てくれる。——この「さじ加減」は銀行ごとに全く違います。

どうやって「相性の良い銀行」を探すか?

答えは「AIに探させる」です。

「モゲチェック」のような住宅ローン比較サービスは、あなたの年収、勤続年数、借入状況を入力するだけで、全国120以上の金融機関から「あなたが審査に通る可能性が高い」銀行をAIが自動で判定し、提案してくれます。

これは「申込み」ではないので、信用情報に傷がつく心配もありません。致命的なワナである「うち破た申込み」をせずに、安全に「通る可能性の高い銀行」だけを見つけ出す、まさに最終手段と呼ぶべき戦略です。

戦略①のまとめ

問題:あなたの属性と銀行の基準がミスマッチだった。

解決策:「うち破た申込み」をせず、「モゲチェック」でAIに「あなたと相性の良い銀行(=審査が柔軟な銀行)」を探させる。

戦略②【物件・予算で落ちた方へ】「計画」をゼロから見直す

審査落ちの原因が「5. 物件の担保評価が低い」場合や、「1. 返済負担率」が基準を大幅に超えていて、どの銀行でも通りそうにない場合。

それは、そもそも「購入計画(予算と物件)」そのものに無理があった可能性が高いです。

不動産会社の営業マンは「買わせる」のが仕事です。「この物件ならギリギリいけますよ!」と、あなたの返済能力を超えた物件を勧めてきたのかもしれません。

どうやって「安全な計画」に立て直すか?

必要なのは、「売る側」の人間ではない、「中立的なプロ」による計画の再構築です。

1. 予算の再構築(ファイナンシャルプランナー)

まずは「家づくり相談所」のような無料相談窓口で、中立的なファイナンシャルプランナー(FP)に相談してください。

あなたの家計状況をすべて見せ、「将来子供の教育費がいくらかかり、老後にいくら必要で、だから住宅ローンは月々いくらまでが安全か」という「本当に無理のない予算」を客観的に算出してもらいましょう。これが新しいスタートラインです。

2. 物件の再選定(一括見積もり)

新しい「安全な予算」が決まったら、その予算内で希望を叶えてくれるハウスメーカーや工務店を探します。

「タウンライフ家づくり」なら、自宅にいながら、あなたの(修正した)予算と希望条件を伝えるだけで、複数の優良会社から「間取りプラン」「資金計画書」「土地情報」を無料で取り寄せることができます。

A社は無理でも、B社ならこの予算でこんな家が建つ、という具体的な比較が可能になります。

戦略②のまとめ

問題:そもそも予算や物件の計画に無理があった。

解決策:「家づくり相談所」で中立的なFPに「安全な予算」を再設定してもらい、「タウンライフ」でその予算内に収まる「新しい物件プラン」を探す。

| 「安全な予算」を再設定する

|

「新しいプラン」を探す

|

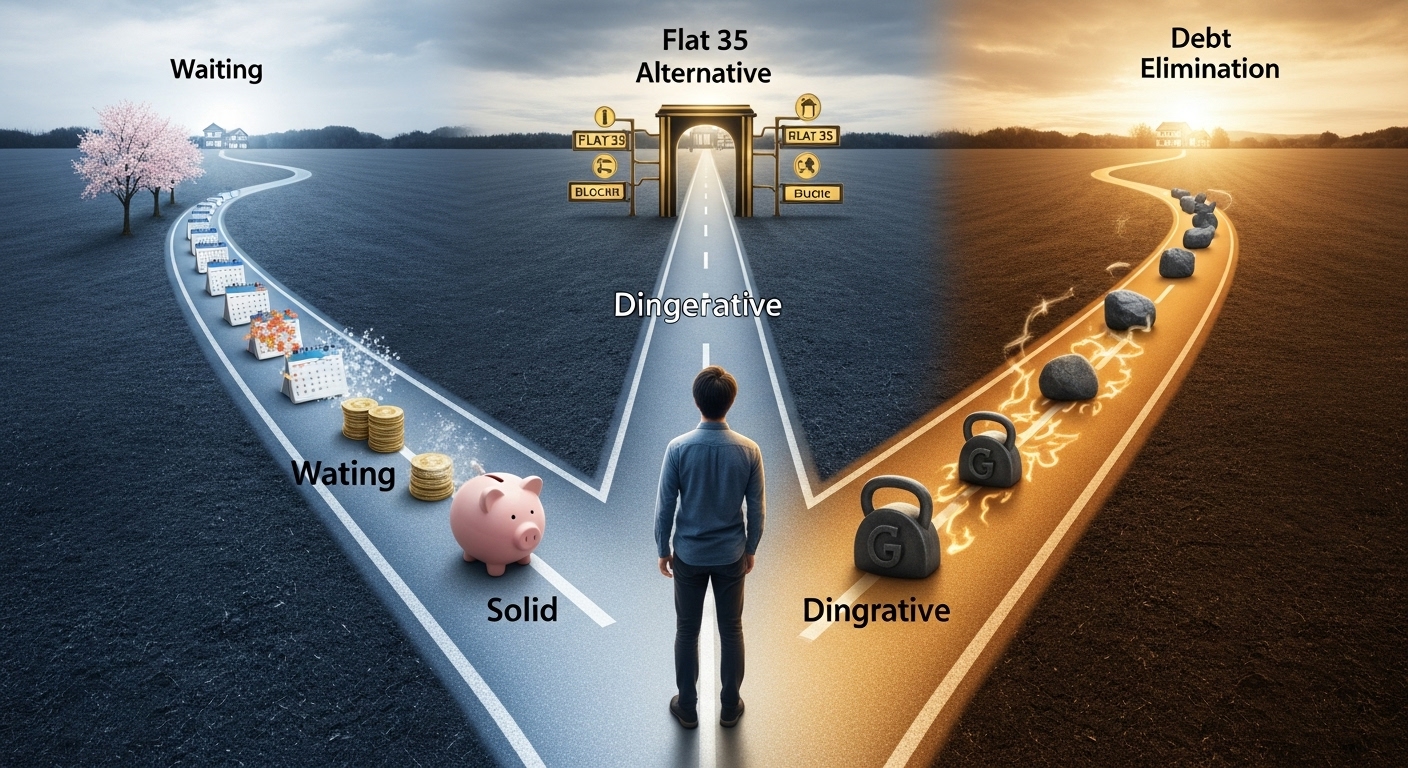

戦略③【信用・健康で落ちた方へ】「最終手段」を実行する

上記の戦略でも解決が難しい、より深刻な原因(信用情報・健康)で落ちた方のための最終手段です。

1.「信用情報」で落ちた場合(原因2)

対策:CIC、JICC、KSCで自分の信用情報を開示請求する。

まずは何が記録されているかを確認します。もし延滞記録(異動情報)があれば、情報が消えるまで(完済から5年)待つのが基本です。これが最も確実な「最終手段」です。中途半端に動くより、頭金を貯める期間と割り切りましょう。

2.「健康状態(団信)」で落ちた場合(原因4)

対策:フラット35を検討する。

フラット35は、団体信用生命保険(団信)への加入が「任意」です。持病や既往歴で民間の団信に通らなくても、フラット35なら住宅ローン本体の審査に通る可能性があります。まさに「最終手段」と言えるセーフティネットです。

3.「その他のローン」が原因の場合(原因7)

対策:他のローンを完済する。

車のローンやカードローンは、親族に一時的に援助してもらうなどしてでも、完済し「借入ゼロ」の状態にしてから再申込してください。返済負担率が劇的に改善します。

実際に審査に通った人の成功事例

戦略を見直すことで、審査に通った例は無数にあります。

【事例1】30代男性・転職直後

状況:年収450万円、転職後6ヶ月。勤続年数でメガバンク審査落ち。

対策:「モゲチェック」でAI診断。勤続年数に柔軟なネット銀行(A銀行)と、フラット35を提案される。A銀行に絞って申込み。

結果:ネット銀行で審査通過。希望額3,000万円の借入に成功。

【事例2】40代女性・個人事業主

状況:年収不安定(300~500万円)。収入の安定性で地銀審査落ち。

対策:フラット35(物件の担保価値重視)に切り替える。さらに詳細な事業計画書(過去3年の確定申告書+今後の売上予測)を添付。

結果:フラット35で審査通過。2,500万円借入成功。

【事例3】20代夫婦・予算オーバー

状況:夫単独で申込むも、希望額4,500万円に対し年収400万円で返済負担率オーバー。審査落ち。

対策:「家づくり相談所」のFPに相談。安全な予算は「3,800万円まで」と診断される。「タウンライフ」で3,800万円の予算でプランを再募集。

結果:地元の工務店がその予算でのプランを提案。妻(パート)と収入合算し、地銀で3,800万円の審査通過。

よくある質問と回答

Q1. 一度審査に落ちたら、もう同じ銀行では借りられませんか?

A. そんなことはありません。審査落ちの原因(例:他のローン完済、頭金を増やす)を明確に改善し、6ヶ月以上期間を空ければ、再度申込可能です。実際、2回目で通過する人も多くいます。

Q2. 審査に落ちた理由は教えてもらえますか?

A. 原則として金融機関は詳細な理由を教えてくれません。だからこそ、本記事の「7つの原因」から自己診断することが不可欠です。

Q3. ブラックリストに載っていても住宅ローンは組めますか?

A. 信用情報に事故情報(異動)がある間は、フラット35を含め、ほぼ不可能です。情報が消えるまで(完済から5年)待つのが唯一の方法です。その間に頭金を貯めましょう。

まとめ:審査落ちは「戦略の練り直し」のサイン。賢く再挑戦しよう。

住宅ローン審査に通らないことは、あなたの人生の終わりではありません。それは「最初の攻め方が間違っていた」という貴重なデータ(情報)を得たに過ぎません。

大切なのは、絶望して立ち止まることでも、焦って「うち破た申込み」をすることでもありません。

なぜ落ちたのかを冷静に分析し、正しい戦略とツールを使って、次の一手で確実に仕留めることです。

あなたが次に取るべき行動

- 【現状分析】7つの原因から、なぜ落ちたかを特定する。

- 【戦略決定】

- 属性(年収・勤続等)が原因なら:「モゲチェック」で通る銀行を探す。

- 計画(予算・物件)が原因なら:「家づくり相談所」「タウンライフ」で計画をゼロから作り直す。

- 信用・健康が原因なら:「信用情報の回復(待つ)」か「フラット35」を検討する。

- 【再チャレンジ】万全の準備を整え、新しい戦略で申込む。

この記事で紹介したツールは、すべて「次の失敗」を防ぎ、あなたの夢を実現するために非常に強力な武器となります。すべて無料で相談・診断できるので、使わない手はありません。

あなたの夢を諦めないでください。賢く戦略を立て直せば、道は必ず開けます。

| 【戦略①】 「通る銀行」をAIに探させたい方

|

| 【戦略②-1】 「安全な予算」を中立FPに相談したい方

|

| 【戦略②-2】 「新しいプラン」を自宅で比較したい方

|